Shuningdek qarang

19.08.2024 09:07

19.08.2024 09:07Рынок снова находится в поиске причин для движения, и не важно, в какую сторону, вверх или вниз, главное двигаться.

Успешно пережив возможность «начала» рецессии, или, по-старому, доброму, экономический спад, участники рынка занялись новыми поисками причин для покупок акций, активов товарно-сырьевого рынка и продаж американского доллара.

Прошлая неделя на этой оптимистической волне завершилась повышением фондовых индексов, которые, во всяком случае в Америке, полностью компенсировали предыдущее падение. Этот позитив основывался на теме риска старта рецессии в национальной экономике. На этой волне индекс широкого рынка S&P 500 вернулся к точке, с которой он обвалился в начале этого месяца.

Стимулом к этому были два фактора: неплохая корпоративная отчетность компаний, которые публиковали свои результаты за второй квартал, и все та же изрядно поднадоевшая всем тема грядущего старта снижения процентных ставок. И теперь на фоне отсутствия чего-то нового и свежего она снова в фокусе, несмотря на то что президент ФРБ Сан-Франсиско М. Дейли весьма мутно на этих выходных прокомментировала вероятность начала смягчения монетарной политики ФРС. Она заявила, что является традиционным в последнее время для всех представителей местного регулятора, включая его главу Дж. Пауэлла, навела тень на плетень, сообщила, если ее слова переводить на человеческий язык с чиновничьего, что ставки понижать еще рано. Дейли основывала свое мнение на том, что инфляция еще далека от заветной отметки 2%, хоть тут же компенсировала это уверенностью, что она приближается к ней.

В общем, то заметное оживление, которое наблюдалось в первой половине текущего месяца, постепенно затухает. Участники рынка теперь будут с нетерпением ожидать выступления председателя ФРС на симпозиуме в Джексон-Хоул, пытаясь снова и снова понять, решится ли регулятор на срезание процентных ставок в сентябре, несмотря на то что потребительская инфляция хоть и снизилась до 2.9% в соотношении год к году, но сильно далека от целевого уровня 2%.

Само выступление Пауэлла запланировано на пятницу, и, как мне представляется, ничего нового он не сообщит. Все обещания начать снижать ставки останутся прежними. Это можно будет расценить как отсутствие четкой и ясной позиции ЦБ в отношении изменения денежно-кредитной политики. Как и ранее, я продолжаю полагать, что никаких причин для начала снижения ставок в Штатах пока нет. Сама ситуация в экономике, ее структура и реальное состояние, не предполагает снижения ставок. Если оно состоится, то, скорее всего, причиной будет политика. В преддверии голосования на президентских выборах Вашингтон постарается использовать возможность понижения ставки на 0.25% как своеобразный аргумент и не более того.

На наступившей неделе стоит ожидать снижения активности в преддверии начала работы симпозиума в Джексон-Хоуле. Ослабление доллара может прекратиться, как и повышение фондовых индексов. Также нужно замедлять покупки активов товарно-сырьевого рынка. В целом, наблюдая за всем происходящим, можно говорить о том, что Федрезерв продолжит балансировать между реальным желанием снизить ставки для стимулирования экономического роста и снижения долговой нагрузки и реалиями, которые не позволяют это сделать.

Что можно ожидать сегодня на рынках?

Полагаю, что инерция будет толкать индекс доллара ICE вниз, ниже отметки 102.00 пункта. Доходности трежерис будут по-прежнему консолидироваться в ожидании реального сигнала о старте снижения ставок. Фондовые индексы могут скорректироваться вниз по причине частичной фиксации ранее полученной прибыли в акциях компаний.

Прогноз дня:

EUR/USD

Пара торгуется выше отметки 1.1035. Если на рынках акций начнутся распродажи, то пара может, снизившись ниже этого уровня, упасть к отметке 1.0000.

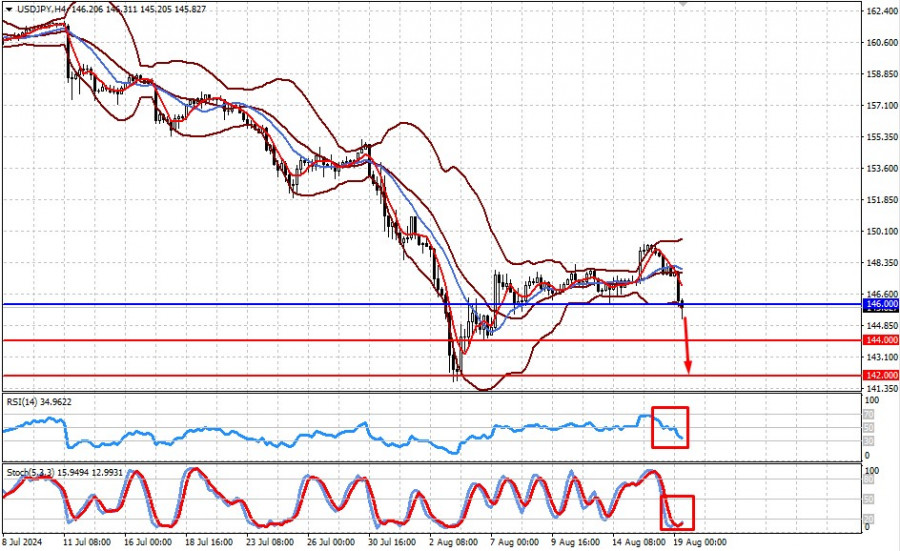

USD/JPY

Пара остается под давлением на волне обещаний ЦБ Японии относиться к факту нормализации денежной политики осторожно. Также пара укрепляется под влиянием общей слабости доллара на фоне спекуляций о снижении ФРСМ процентных ставок в сентябре. Закрепление цены ниже отметки 146.00 может привести к падению пары сначала к 144.00, а затем и к 142.00.

Вы сегодня уже поставили лайк статье

*Taqdim etilgan bozor tahlili axborot tavsifiga ega va bitim tuzish uchun ko'rsatma bo'lib hisoblanmaydi.

Besh hafta oldin AQSh dollariga nisbatan yirik valyutalar bo'yicha umumiy short pozitsiya ortishini to'xtatgan edi, bu esa dollarning valyuta bozorida faollashishi mumkinligiga ishora qilgan edi. Biroq, so'nggi CFTC hisobotida

Isroil va Eron bir-biriga raketa hujumlari uyushtirishda davom etmoqda, biroq bozorlar go'yoki o'z o'yinini o'ynamoqda, bu mojaro yadro bosqichiga o'tmasligini faraz qilib. Shu bilan birga, investorlar diqqatini haftaning asosiy voqealariga

Dushanba kuni hech qanday makroiqtisodiy hisobotlar rejalashtirilmagan, ammo yangiliklar bozorda yetarli. Bu hafta Donald Tramp barcha import bojlarini oshirish niyatini e'lon qildi, chunki uning "qora ro'yxati"dagi hech bir davlat Amerika

Yaxshilik avvalo o'z uyidan boshlanadi. Ma'lum bo'lishicha, AQShning 47-prezidenti Donald Trampning kripto sanoatiga bo'lgan sadoqati shaxsiy manfaatlarga borib taqaladi. Tramp va uning oilasi 2024-yilda o'g'illari ishga tushirishga yordam bergan raqamli

Buyuk Britaniyada e'tiborga loyiq bo'lgan hech bo'lmaganda bitta hisobot bor — chorshanba kuni may oyiga oid inflyatsiya hisobotining e'lon qilinishi kutilmoqda. Bozor prognozlariga ko'ra, yillik inflyatsiya darajasi 3.4% gacha pasayishi

USD/CAD juftligi 1.3600 darajasidan past bo'lgan darajalardan biroz tiklanib, avvalgi kun yo'qotishlarining aksariyat qismini qoplamoqda, bunda AQSh dollarining tiklanishi asosiy omil bo'lmoqda. Bundan tashqari, Yaqin Sharqdagi ta'minotdagi uzilishlar xavfi

Men ilgari bashorat qilganimdek, Xitoy va AQSh o'rtasidagi muzokaralarda keng qamrovli ijobiy natijaning yo'qligi hamda inflyatsiya bosimining yangilanishi kompaniya aksiyalariga talabning keskin tushishiga olib keldi va bu yirik global fond

Qanchalik kam bilsang, shunchalik yaxshi uxlaysan. Aprel oyining minimumlaridan boshlab S&P 500 indeksi 21% ga o'sgani fonida, omma bu pasayishlarni sotib olishda davom etmoqda — Yevropa Ittifoqi bilan savdo muzokaralaridagi

Grafik figuralar indikatori.

Siz ko'rmay qolganlarizni ko'radi!

InstaForeks klubi

Your IP address shows that you are currently located in the USA. If you are a resident of the United States, you are prohibited from using the services of InstaFintech Group including online trading, online transfers, deposit/withdrawal of funds, etc.

If you think you are seeing this message by mistake and your location is not the US, kindly proceed to the website. Otherwise, you must leave the website in order to comply with government restrictions.

Why does your IP address show your location as the USA?

Please confirm whether you are a US resident or not by clicking the relevant button below. If you choose the wrong option, being a US resident, you will not be able to open an account with InstaTrade anyway.

We are sorry for any inconvenience caused by this message.