อ่านรายละเอียดเพิ่มเติม

02.01.2025 08:05 AM

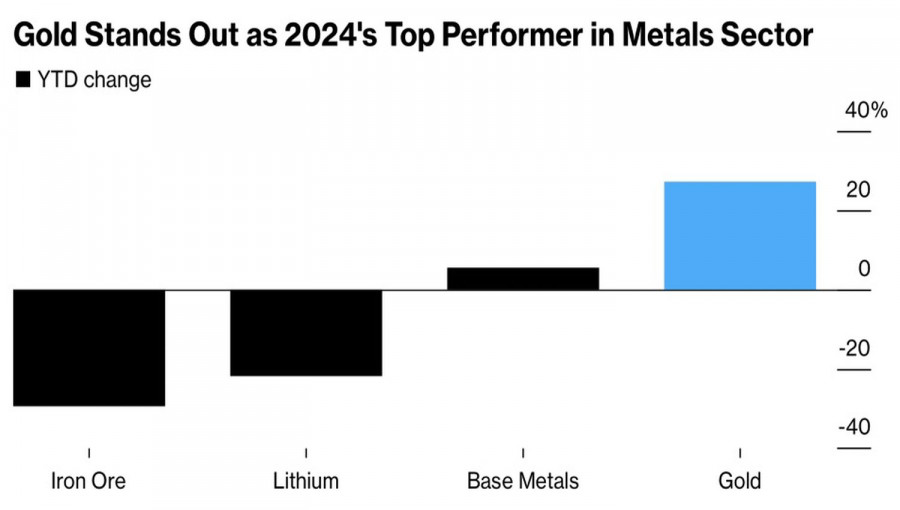

02.01.2025 08:05 AMยังอีกไกล! หลังจากที่ราคาทองคำทำผลงานได้อย่างน่าประทับใจในปี 2024 ธนาคารและบริษัทการลงทุนต่างๆ ก็คาดการณ์ถึงการปรับขึ้นเพิ่มเติมในปี 2025 Citi ระบุว่าในช่วงหกปีที่ผ่านมา เมื่อทองคำปรับตัวเพิ่มขึ้นมากกว่า 20% ในปีที่ผ่านมา ผลการดำเนินงานโดยเฉลี่ยในปีถัดไปอยู่ที่ 15% ผู้เชี่ยวชาญจาก Financial Times เสนอคาดการณ์ที่เป็นเอกฉันท์ไว้ที่ +7% แต่จะเป็นอย่างไรในความเป็นจริง?

ปี 2024 เป็นปีที่น่าจดจำสำหรับทองคำ—ไม่ได้แค่ว่าจะเป็นผลงานที่ดีที่สุดนับตั้งแต่ปี 2010 หรือนับว่าเป็นการเพิ่มขึ้นรายปีที่มากที่สุดในประวัติศาสตร์เท่านั้น มันไม่ได้แค่ทำได้ถึงสถิติสูงสุดใหม่ 40 ครั้งและการเพิ่มขึ้นสูงสุด +30% นับเป็นเส้นทางที่ดีที่สุดนับตั้งแต่ปี 1978 ไม่ได้เป็นเพียงเพราะการเพิ่มสุดท้ายของทองคำที่ +27% ซึ่งทำให้ผลการดำเนินงานดีกว่า S&P 500 และสินทรัพย์ตลาดสินค้าโภคภัณฑ์อื่นๆ สิ่งที่โดดเด่นจริงๆ คือความสำเร็จเหล่านี้เกิดขึ้นภายใต้สภาวะที่ไม่เอื้ออำนวย: ดอลลาร์สหรัฐแข็งค่าขึ้นและอัตราผลตอบแทนพันธบัตรของรัฐพุ่งสูงขึ้น

ในปี 2023 สถานการณ์ที่คล้ายกันเกิดขึ้นเมื่อ Federal Reserve ปรับขึ้นอัตราดอกเบี้ยในอัตราที่รุนแรงที่สุดที่เห็นใน 40 ปีที่ผ่านมา แม้จะเป็นเช่นนั้น ดัชนี USD กลับเพิ่มขึ้นอย่างต่อเนื่อง พร้อมกับอัตราผลตอบแทนของหนี้รัฐบาลสหรัฐ แต่อย่างไรก็ตาม ราคาทองคำยังสามารถเพิ่มขึ้นได้ ในประวัติศาสตร์ ค่าเงินดอลลาร์สหรัฐที่แข็งค่าขึ้นและผลตอบแทนพันธบัตรที่สูงขึ้นเคยสร้างความท้าทายอย่างมากให้กับนักลงทุน XAU/USD นี่อาจแสดงถึงการเปลี่ยนแปลงในตลาดการเงินหรือไม่?

ไม่แปลกใจเลยที่ธนาคารและบริษัทการลงทุนออกคำทำนายคาดการณ์ที่เป็นบวกอย่างปานกลางสำหรับราคาทองคำในปี 2025 โดย Financial Times คาดว่าจะเพิ่มขึ้น 7% ทางด้าน Goldman Sachs แสดงความคาดหวังเชิงบวกที่สุดในบรรดานักวิเคราะห์ โดยคาดว่าราคาจะสูงถึง $3,000 ต่อออนซ์ ขณะที่ Barclays และ Macquarie คาดว่าจะตกลงมาที่ $2,500 ทาง Macquarie เสนอว่าแม้วัสดุมีค่าเช่นทองคำจะต้องเผชิญความท้าทายจากค่าเงินดอลลาร์ที่แข็งกว่า แต่ความต้องการจากผู้บริโภคและธนาคารกลางจะช่วยป้องกันไม่ให้เกิดการลดลงที่มากกว่านี้

นักลงทุน XAU/USD มีความหวังว่าจะได้เห็นอัตราดอกเบี้ยลดลง ปัจจัยทางภูมิรัฐศาสตร์ และการซื้อจากธนาคารกลาง แม้ว่าอัตราการผ่อนคลายนโยบายการเงินจะช้าลง แต่ก็ยังคาดว่า Fed จะลดต้นทุนการกู้ยืมต่อไป การเปลี่ยนแปลงนี้อาจเปลี่ยนทิศทางเงินทุน $6.7 ล้านล้านในกองทุนตลาดเงินไปยัง ETF ที่เกี่ยวนายทองคำ

ราคาทองคำพุ่งสูงแตะระดับสูงสุดตลอดกาลก่อนจะลดลงอย่างรวดเร็วในเดือนพฤศจิกายน ซึ่งได้รับผลกระทบจากหลักการ "ซื้อเมื่อคิดว่าเป็นจริง ขายเมื่อเป็นจริง" กลุ่มกระทิง XAU/USD ยังคงระมัดระวังเกี่ยวกับการกลับมาของ Donald Trump สู่ตำแหน่งอำนาจในสหรัฐอเมริกา เมื่อการกลับมาของเขากลายเป็นความจริง ชาวตลาดจำนวนมากเริ่มทำกำไร อย่างไรก็ตาม ความไม่แน่นอนยังคงมีอยู่ และนโยบายของ Trump คาดว่าจะเพิ่มความผันผวนในตลาดการเงิน ซึ่งอาจสนับสนุนราคาทองคำต่อไปได้

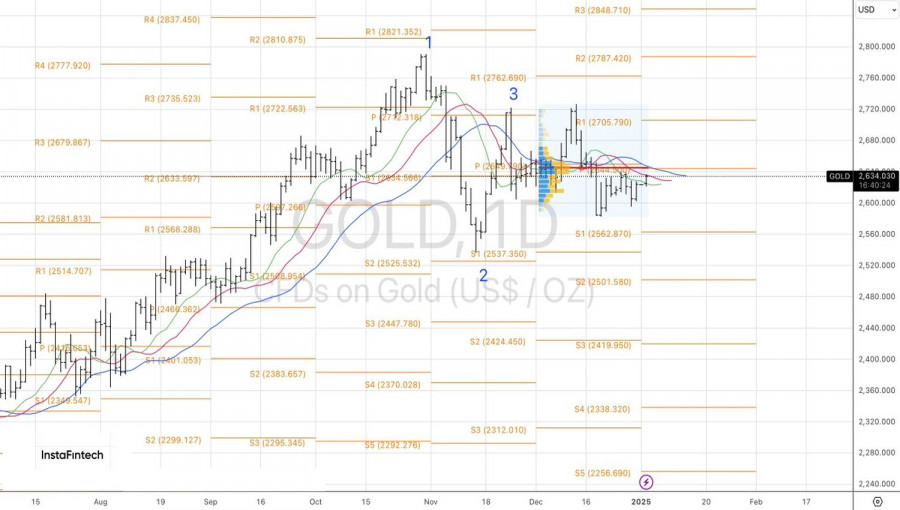

ในทางเทคนิคแล้ว แผนภูมิรายวันของทองคำแสดงรูปแบบ "Spike and Ledge" ที่กำลังเกิดขึ้น การเด้งกลับจากมูลค่ายุติธรรมที่ $2,645 ต่อออนซ์ อาจเป็นพื้นฐานสำหรับการวางสถานะสั้น หรือการเพิ่มสถานะเช่นกัน ในทางกลับกัน การฝ่าระดับดังกล่าวไปได้จะบ่งชี้ถึงโอกาสในการซื้อต่อไป

You have already liked this post today

*บทวิเคราะห์ในตลาดที่มีการโพสต์ตรงนี้ เพียงเพื่อทำให้คุณทราบถึงข้อมูล ไม่ได้เป็นการเจาะจงถึงขั้นตอนให้คุณทำการซื้อขายตาม

วันนี้, ทองคำยังคงความเชิงบวก; แต่แท่งทองยังคงระมัดระวัง, เลือกที่จะงดการซื้อแบบเร่งด่วนล่วงหน้าการปล่อยรายงาน U.S. Non-Farm Payroll (NFP) ที่สำคัญ เสริมแข็งของดอลลาร์สหรัฐอาเซียนท่ามกลางการเปลี่ยนทิศทางตลาดสร้างอุปสรรคให้กับทองคำ จำกัดการเคลื่อนที่ขึ้น นอกจากนั้น, ความหวังในการดำเนินการการสนทนาการค้าแต่ละรอบระหว่างสหรัฐและจีนเป็นปัจจัยที่ยับยั้งการเติบโตของราคาของโลหะมูลค่านี้ นักลงทุนยังคงระมัดระวังเนื่องจากนโยบายการค้าที่เปลี่ยนแปลงอย่างรวดเร็วของประธานาธิบดีสหรัฐ Donald

ราคาของน้ำมันดิบ West Texas Intermediate (WTI) ยังคงอยู่ในช่วงกลางของช่วงสามวัน ราคาน้ำมันได้รับการสนับสนุนจากความหวังในการฟื้นฟูการเจรจาการค้าระหว่างสหรัฐฯ และจีน ซึ่งยกระดับความคาดหวังสำหรับความต้องการใช้เชื้อเพลิงที่แข็งแกร่งในสองเศรษฐกิจใหญ่ของโลก โดยเฉพาะอย่างยิ่งประธานาธิบดีโดนัลด์ ทรัมป์ ของสหรัฐฯ และประธานาธิบดีสี จิ้นผิง ของจีน

สกุลเงินยูโรตอบสนองด้วยการเพิ่มขึ้นอย่างมากหลังจากที่ ECB ตัดสินใจลดอัตราดอกเบี้ย แต่ทำไมถึงเกิดขึ้นเช่นนี้? มาวิเคราะห์กันดู เหตุผลสำคัญที่ทำให้สกุลเงินยูโรพุ่งขึ้นคือถ้อยแถลงของประธาน ECB คริสติน ลาการ์ดที่กล่าวว่าธนาคารกลางยุโรปกำลังจะสิ้นสุดแผนการลดอัตราดอกเบี้ยหลังจากลดลงเป็นครั้งที่แปดในปีนี้ เนื่องจากยูโรโซนได้รับผลกระทบจากภาษีนำเข้าสินค้าของสหรัฐฯ อัตราดอกเบี้ยเงินฝากจึงถูกปรับลดลงหนึ่งในสี่ของจุดเปอร์เซ็นต์เป็น 2% ในวันพฤหัสบดี ตามที่นักเศรษฐศาสตร์ทุกคนคาดการณ์ไว้ ธนาคารกลางยุโรป

การวิเคราะห์รายงานเศรษฐกิจมหภาค: มีจำนวนรายงานเศรษฐกิจมหภาคที่ค่อนข้างมากกำหนดไว้สำหรับวันศุกร์ แต่ส่วนใหญ่จะไม่ทำให้เทรดเดอร์สนใจมากนัก ตัวอย่างเช่น รายงานการผลิตอุตสาหกรรมในเยอรมนีหรือรายงานยอดขายปลีกในยูโรโซน แม้กระทั่งรายงาน GDP ในยูโรโซน (การประมาณการครั้งที่สามสำหรับไตรมาสแรก) ก็น่าจะไม่มีผลกระทบใดๆ ต่อแนวโน้มของตลาด อย่างไรก็ตาม สิ่งพิมพ์ในสหรัฐอาจจะกระตุ้นความเคลื่อนไหวในตลาด รายงานเกี่ยวกับ NonFarm

คู่เงิน GBP/USD ยังคงมีการเคลื่อนไหวขึ้นในวันพฤหัสบดี โดยมีการซื้อขายรวมที่สงบและไม่มีความเร่งรีบ ไม่มีข่าวสำหรับทั้งปอนด์อังกฤษหรือดอลลาร์สหรัฐในวันพฤหัสบดีนี้ Donald Trump ได้พยายามอย่างมากในการหลีกเลี่ยงการใช้ภาษีใหม่หรือการยกภาษีที่มีอยู่ และไม่มีการเผยแพร่ข้อมูลเศรษฐกิจมหภาพตามกำหนดในวันนั้น อย่างไรก็ตาม ตลาดยังคงซื้อปอนด์ด้วยเงินดอลลาร์ นี่เป็นสิ่งที่ควรคำนึงถึงในอนาคตอันใกล้: ดอลลาร์อาจทำการปรับตัวขึ้นเล็กน้อย อาจยืนอยู่ได้ไม่กี่วัน แต่ยังคงมีแนวโน้มที่จะลดลง

คู่สกุลเงิน EUR/USD ยังคงมีการซื้อขายอย่างสงบเงียบในวันพฤหัสบดี แม้กระทั่งเมื่อผลการประชุมของ ECB ได้รับการเปิดเผยแล้ว ควรสังเกตว่า ไม่มีสิ่งที่สร้างความประหลาดใจในเหตุการณ์นี้ ก่อนถึงวันที่ 5 มิถุนายน เป็นที่ชัดเจนว่าทางธนาคารกลางยุโรปวางแผนที่จะลดอัตราดอกเบี้ยหลักเป็นครั้งที่แปด ซึ่งได้ถูกกล่าวถึงโดยสมาชิกคณะกรรมการการเงินเกือบทั้งหมด ดังนั้น จึงไม่มีความประหลาดใจในความตัดสินใจนี้

วันนี้มีการประชุมของผู้กำกับดูแลยุโรป ซึ่งได้มีการตัดสินใจที่ชัดเจนและคาดหมายไว้ว่าจะลดอัตราดอกเบี้ยทั้งสามลงอีก 25 จุดฐาน การตัดสินใจดังกล่าวได้รับการสนับสนุนเกือบจะเป็นเอกฉันท์โดยผู้ว่าการ ECB ทั้งหมด ยกเว้นเพียงคนเดียวที่ลงมติไม่เห็นด้วยกับการลดอัตราดอกเบี้ย ขอเตือนว่า การตัดสินใจในการผ่อนคลายรอบใหม่ครั้งนี้เป็นเรื่องที่เห็นได้ชัดเจน อัตราเงินเฟ้อในสหภาพยุโรปยังคงชะลอตัวลงและขณะนี้ต่ำกว่าเป้าหมาย 2% ดังนั้นจึงไม่มีความจำเป็นต้องมีอัตราดอกเบี้ยที่สูงกว่าระดับกลาง นอกเหนือจากการตัดสินใจลดอัตราดอกเบี้ยแล้ว

ในช่วงการซื้อขายยุโรปของวันพฤหัสบดี เงินเยนญี่ปุ่นคงความเสถียร และทำให้คู่เงิน USD/JPY สามารถยืนอยู่เหนือระดับที่สำคัญ 143.00 ได้ท่ามกลางการเพิ่มขึ้นอย่างพอสมควรของเงินดอลลาร์สหรัฐ นักลงทุนมั่นใจว่าธนาคารแห่งประเทศญี่ปุ่นจะยังคงปรับขึ้นอัตราดอกเบี้ยต่อไปเพื่อตอบสนองต่ออัตราเงินเฟ้อที่สูงขึ้น ซึ่งกำลังทำให้ค่าจ้างที่แท้จริงลดลงในญี่ปุ่นเป็นเดือนที่สี่ติดต่อกัน ปัจจัยเหล่านี้ รวมถึงความไม่แน่นอนทางการค้าและความเสี่ยงทางภูมิรัฐศาสตร์ที่เพิ่มขึ้น กำลังจำกัดการสูญเสียของสกุลเงินญี่ปุ่นซึ่งเป็นที่พักพิงปลอดภัยในภูมิภาคตะวันออกไกล ในเวลาเดียวกัน ธนาคารแห่งประเทศญี่ปุ่นมีแนวโน้มการเงินที่เข้มงวดซึ่งขัดแย้งอย่างมากกับการคาดการณ์ของ Federal

วันนี้คู่สกุลเงิน AUD/JPY กำลังดึงดูดนักลงทุนใหม่ ข้อมูลล่าสุดจากจีน รวมถึงการสำรวจภาคเอกชนของ Caixin แสดงให้เห็นถึงการเติบโตในภาคบริการของจีนที่เร่งตัวขึ้นในระดับปานกลางในเดือนพฤษภาคม โดยดัชนี PMI เพิ่มขึ้นจาก 50.7 ในเดือนเมษายนเป็น 51.1 ในเดือนพฤษภาคม ซึ่งสอดคล้องกับความคาดหวังของตลาด

คู่ USD/CAD ยังคงลดลงต่อเนื่อง ปัจจัยพื้นฐานยังคงสนับสนุนทัศนคติขาลง แสดงให้เห็นว่าทางที่มีความต้านทานน้อยที่สุดสำหรับราคา spot ยังเป็นทิศทางลง รายงานเกี่ยวกับข้อตกลงการค้าใหม่ระหว่างสหรัฐฯ และแคนาดา ซึ่งอาจจะเสร็จก่อนการประชุมสุดยอด G7 ในวันที่ 15 มิถุนายน รวมถึงการตัดสินใจของธนาคารแห่งแคนาดาเมื่อวานนี้ที่จะคงอัตราดอกเบี้ยไม่เปลี่ยนแปลง

Your IP address shows that you are currently located in the USA. If you are a resident of the United States, you are prohibited from using the services of InstaFintech Group including online trading, online transfers, deposit/withdrawal of funds, etc.

If you think you are seeing this message by mistake and your location is not the US, kindly proceed to the website. Otherwise, you must leave the website in order to comply with government restrictions.

Why does your IP address show your location as the USA?

Please confirm whether you are a US resident or not by clicking the relevant button below. If you choose the wrong option, being a US resident, you will not be able to open an account with InstaTrade anyway.

We are sorry for any inconvenience caused by this message.